DeFi(分散型金融)とは、ブロクチェーン上にある金融エコシステムのことです。

最近、多くの投資家たちの間でこのDeFiが注目を集めています。

DeFiでどんなことが出来るのか、どういったメリットがるのか気になる方は多いはず。

この記事では、DeFiの基本情報や、メリット、今後の課題などについてご紹介していきたいと思います。

[supervisor-information-ripplechan]

今大注目の「DeFi(分散型金融)」とは?

DeFiとは「Decentralized Finance(分散型ファイナンス)」の略で、その名の通りパブリックチェーン上にある分散型の金融エコシステムを意味します。

DeFiでは保険、証券、レンディングなどの各種金融サービスを中央集権的な管理の影響を受けず、誰でも気軽に利用することが出来ます。

クレジットやデジタル決済と比べてみることで、その違いを理解しやすくなります。

例えば、普段の買い物や、飲食店での支払いは従来のようなクレジットで支払うと、その管理をする金融機関がその取引の間に入りますが、DeFiはこれらを一切必要としません。

DeFi(分散型金融)が注目されているワケ

7月に取引が開始されたDeFiのガバナンストークンである「YFI」は、8月に入りわずか1か月で32ドルから12,000ドルという驚きの結果を見せました。

この著しい成長により、今後はビットコインよりもDeFiが新しいイノベーション、利益をもたらすことが予想されています。

DeFiが注目されている理由は、従来の運用モデルを一変させた「流動性マイニング」にあるでしょう。

元々レンディングサービスにより、利回りを得ることが出来るDeFiは、資産提供者に対して新規のガバナンストークンをインセンティブとして配布。

この流動性マイニングによって、利回りは数千%を超える高さの年利を提供することが可能となり、加えて新規発行されるトークンへの投機が重なることで、大きなブームをもたらしたのです。

DeFi(分散型金融)のメリット

DeFiのメリットは、インターネットに接続出来れば誰でも自由にプロトコルを使って、金融サービスを作ることが出来るというのがメリットです。

また、これらのサービスにアクセスするユーザーは、住んでいる地域や経済状況を問わず自由に利用できる点も挙げられます。

これらのサービスが自動化されたことにより、私たちは仲介者を必要とせず、資産管理を自分で行うことが出来るというのはDeFiの大きな魅力の一つです。

現在、DeFiでは数々のプロジェクトを立ち上げており、これらのスマートコントラクトの統合を進めています。

具体的には「Uniswap」「Compound」のような、流動性の高いプロトコルによる分散型取引所により、ユーザーが他ユーザーにトークンの提供をすることが可能になり、その手数料で得利益を得るといったことが可能になりました。

今後もあらゆるプロジェクトが次々に統合出来れば、DeFiは新たな新興分野として活躍が期待できるでしょう。

DeFi(分散型金融)のアプリケーションと使い方

DeFi(分散型金融)の代表的なアプリケーションを紹介します。

dYdX

dYdXはイーサリアムブロックチェーンのレイヤー2を導入しており、高速かつ低コストで取引可能な点が特徴です。

独自トークンDYDXも発行しており、保有しているとガバナンスに参加することができたり、手数料の割引に使えたりします。

独自トークンDYDXはバイナンスなどの取引所で購入することもできますが、dYdXを利用することでも獲得できます。

[cta-dydx]

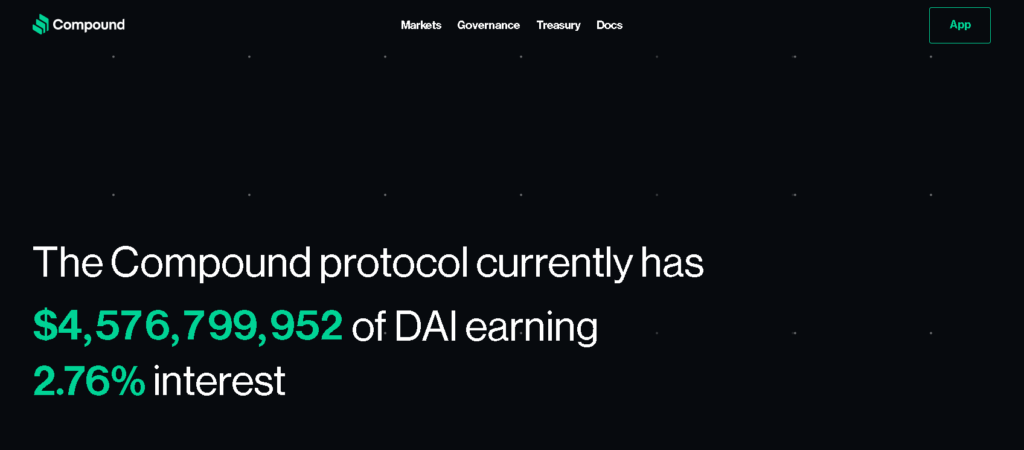

Compound

イーサリアムブロックチェーンで運用されているDEX(分散型取引所)の1つであるCompound。

プラットフォーム上で、仲介を挟まずに仮想通貨をレンディングすることができることから比較的手数料が安いです。

取引量に応じて独自のトークンであるCOMPを報酬として獲得することもできます。

COMPは海外仮想通貨取引所で売却することもできる点が大きな強みです。

WBTC(Wrapped Bitcoin)

WBTCはKyber NetworkやBitGoによって開発されたBTCステーブルコイン。

ビットコイン(BTC)と価格が連動するという大きな特徴を持っています。

しかしブロックチェーンはビットコイン(BTC)ではなくイーサリアム(ETH)のものを利用してトークンが開発されています。

WBTCはDeFi(分散型金融)関連の投資への目的で利用されており、WBTCと締結している海外仮想通貨取引所でWBTCトークンを購入することができます。

Maker DAO

DeFi関連プロジェクトのMakerDAOは、DAOを中心に運営されています。

プロジェクトの内容は仮想通貨担保型のステーブルコイン、DAIの発行と管理です。

DAIは仮想通貨を担保にしているため、価格に安定性がありません。

DAIは他サービスとの連携を積極的に行っているのでトークンとしての魅力が非常に高いです。

他にもMakerDAOの運営には独自のトークンであるMKRが用いられて保有量に応じた意思決定への影響力は強くなっています。

DeFi(分散型金融)を活用したお金の稼ぎ方

ここでは、DeFi(分散型金融)を活用してお金を稼ぐ方法をご紹介します。

DeFi(分散型金融)を活用① レンディング

DeFiのアプリケーション内で仮想通貨を貸出し、金利収入を得る投資方法

DeFiのアプリケーションでは金融機関などの仲介が入らないため、貸手と借手の双方が手数料なしで契約を結ぶことができることが大きな魅力です。

CompoundやAaveなど利用するプラットフォームによっては、取引所で取引できる独自のトークンを報酬として獲得できます。

ですが、レンディングサービスに利用できる通貨はプラットフォームにより異なるため、事前に確認しましょう。

利用実績に応じて「COMP」という独自のガバナンストークンを獲得できる

20種類以上のトークンで貸借りをすることができる

DeFi(分散型金融)を活用② 流動性マイニング

分散型取引所(DEX)で仮想通貨を貸出し流動性を提供した報酬として、利息分の仮想通貨やトークンを獲得する投資方法

流動性はDeFi(分散型金融)の盛り上がりと比例して上昇するので今後も投資は拡大していくと考えられています。

DeFi(分散型金融)を活用③ 関連銘柄の売買

DeFi(分散型金融)サービスと関連のある銘柄に投資することでリターンを狙う投資方法です。

DeFi(分散型金融)の主要な関連銘柄は、UniswapやBalancerがあります。

これらを含めた多くのDeFi(分散型金融)関連銘柄は海外取引所のみで取り扱われています。

関連銘柄への投資を考えている方には、海外取引所を利用することをおすすめします。

DeFi(分散型金融)とイーサリアムの関係

DeFiはイーサリアムによるプロジェクトが散見されます、これはイーサリアムのブロックチェーン上にDeFiが構築されていることが理由の一つです。

そもそもDeFiイーサリアムには、どういった関係があるのでしょうか。

始まりは、2019年9月「カイバ―(Keyber Network)」でDeFiを組み込んだ開発プロジェクトが行われたことです。

このプロジェクトには、イーサリアムの考案者であるヴィタリック・ブテリン氏も携わっており、DeFiのプロトコルやサービスがリリースされるようになりました。

それまでのDeFiは、イーサリアム上でMakerのスマートコントラクトとして、イーサリアムベースのステーブルコインを発行する、分散自立型のプラットフォームとして機能していました。

イーサリアム上のMakerをきっかけとして、DeFiの分散型金融プロジェクトが本格的に始まり、現在では多くのユーザーを抱えるほどに成長したことが分かります。

DeFi(分散型金融)によって可能になるもの・サービス

DeFiが登場したことにより、私たちユーザーはどういった事が出来るのでしょうか?

ここからは、DeFiの金融システムにおける様々なサービスについて、詳しくご紹介していきたいと思います。

貸借契約

DeFiでは「Leding Protocols」という貸借契約を可能にするプロトコルが提供されています。

これは仲介者を設けずに、暗号資産の貸借を行うことが出来るプロトコルです。

例えば、クレジットやデジタル決済を利用する時、仲介者により取引が管理されているため、私たちは資産を自由に管理することが出来ません。

対して、DeFiは仲介者を必要としないので「即時決済」「デジタル資産の担保」を自由に利用することが出来ます。

有名なプロジェクトとして「Compound」「Dharama 」などがあり、イーサリアム上で稼働するプロジェクトで、ETHやERC20トークンを貸出すことで利息を得ることが出来るようになっています。

貸し出したトークンはブロックチェーン上に保管・管理されます、この資産はユーザーのみが動かせるので、資産保護の心配が必要ありません。

銀行

DeFiでは、銀行サービスの提供も行っており、主に、「ステーブルコインの発行」「担保のローン」「保険」などが挙げられます。

ステーブルコインは他の仮想通貨とは違い、ブロックチェーン上で発行されている通貨なので、スマートコントラクトによる契約の自動化によって制御されています。

大げさに言えば、銀行口座を持っていない方でもネットワークに接続できる環境さえあればDeFiの銀行サービスを利用することが可能となるのです。

担保のローンでは仮想通貨を担保としてステーブルコインを借りることが出来る仕組みのことで、借りたステーブルコインのは使途自由となっています。

通貨が値下がりし、担保率が下がりし債権保全水準に達した場合は、担保が売却されます。

代表的な担保ローンの一つとして、「Maker DAO」があります。

Makerについては後で詳しく説明いたしますが、DeFiではこうしたプラットフォームがあり、担保はユーザーが自己管理できることから、ハッキングを受けるリスクは低いという利点があります。

Maker(メーカー)

Makerはイーサリアムのネットワーク通貨であるETHやERC20を担保としてロックすることで、ステーブルコインを発行することが出来るサービスです。

代表的なステーブルコインでは「Dai」「Vault」などが挙げられます。

Vaultを例にすると、ETHトークンをVaultにロックすれば米ドルと価格が紐づけられて1USD≒1Daiで連動するステーブルコインが発行できるようになります。

Makerプロジェクトは2020年の7月には、預かり資産が10臆ドルを突破するといったほど驚くべき収益を見せたことで、ユーザーの関心は一気に高まりました。

最近では、Compound、Dharamaなど続々とDaiを扱うサービスが増えてきており、今後もDaiによるレンディングやトレーディングが増えることが予測されます。

Compound(コンパウンド)

Compoundでは従来の銀行のような、仲介者を持たずに貸借を行うことが出来るプロトコルです。

イーサリアム上のスマートコントラクトにより利率が決められており、貸し手と借り手の需給に応じて利率が変動します。

ユーザーは仮想通貨をプールしておくだけで良いですし、借りたい人は貸借料を払えば仮想通貨を借りることが出来ます。

また、Compoundには「cToken」といった債権として機能したネイティブトークンがあります。

cTokenは貸出を行うユーザーに付与され、これにより利息を受けることが出来る仕組みとなっています。

さらに、「COMP」というガバナンストークンが導入されたことで、このトークンの保有者はコインの銘柄や、プログラムの修正内容の決定権を持つことが出来るようになりました。

このCOMPトークンはレンディングとしても利用することが投票によって可決されており、担保評価比率は60%とユーザーからリターンが期待されていることが伺えます。

DeFi(分散型金融)へ投資することの安全性

これだけの注目を集めるDeFiですが、投資することは果たして安全なのでしょうか?

結論から言うと、安全性は低いです。

確かに、DeFiは素晴らしいエコシステムを作り出し、私たちの経済に新たな希望をもたらしました。

しかし、一方ではこの急激なDeFiの成長を「バブル」だと捉えている人も多く見られます。

その裏付けとして、Conpuoundのガバナンストークンがプロジェクト上の総量が市場全体の総量を超える結果となったことです。

この状況はバブル前の兆候に酷似しており、殆どのユーザーが高い金利を得ようと、ひたすら買い、ひたすら売るというムードに入っているように見受けられます。

また、DeFiによる数多くのプロジェクトが立ち上がっていますが、これらの各スマートコントラクトの脆弱性を狙ったハッキングが起こる可能性も否定できません。

実際に、DeFi市場では詐欺事件の被害も相次いで報告されています。

スマートコントラクトに預け入れされた顧客資産が引き出され、仮想通貨交換プラットフォームへと移動してしまい、その損害は総額250万ドル相当だったとのこと。

まだまだ、市場に出て数年程のDeFi市場は、新規参入者にとっては数々のリスクが眠っていると言えるでしょう。

DeFi(分散型金融)の今後の課題

DeFiの課題は以下の点にあると考えます。

- ハッキング対策

- システムの連鎖性

- 規制リスク

まず大きな課題として「ハッキング対策」が考えられます。

特に、スマートコントラクトを狙うハッキングの可能性は高く、最近では「opyn」がバグを突かれて4,000万ほどの被害を受けています。

また、DeFiの開発難易度は低いと言われていますが、欠点が1つでも見つかれば、連鎖的にエコシステム全体に広がってしまうという非常に高いリスクを持っています。

DeFiで様々サービスが展開されることになった場合、そのリスクはさらに膨れ上がることが考えられます。

こうした点から、スマートコントラクト監査、システムの構築や適応するための技術向上が必要となるでしょう。

DeFiのもう一つの課題は、規制リスクです。

既存の金融システムでは、政府の代わりに事業者が監視を行うことで、犯罪者による送金を検知しています。

しかし、DeFiでは非中央集権的システムである為、こうした管理をする機関は存在せず、マネーロンダリング対策がされていない状態です。

現状では、DeFiのパブリックチェーンでは、全ての取引がオープンに公開されているため、

資金の追跡は簡単ですが、もし秘匿化された場合には追跡が難しくなる可能性もあり、

こうした規制リスクにどう対応していくかは今後の大きな課題だと言えます。

DeFi(分散型金融)に関するよくある質問

最後に、DeFiに関するよくある質問と回答をご紹介します。

DeFiへの投資を検討している方はぜひ参考にしてください。

- DeFiへ投資する際、初期費用はいくら必要?

- DeFiへの投資は安全?

- DeFiの投資で得たリターンに税金はかかる?

DeFi投資の初期費用はいくら必要?

イーサリアム(ETH)などのDeFi銘柄に投資をする場合は通常の仮想通貨と同様の初期費用でできます。

取引所の最低取引量や手数料などのコストを吟味し売買を始めましょう。

一方で流動性マイニングやレンディングをおこなう場合はまとまった額の投資をしないとリターンを期待することは難しいです。

日本円で100万円程あると利益を比較的獲得しやすくなるのでおすすめです。

DeFi投資への投資は安全?

DeFi(分散型金融)は拡大している市場です。

ですが、DeFiアプリケーション単体に焦点を絞って考えると価値は様々です。

2020年にはわずか35分で時価総額を6000万ドルから0ドルになったイールドファーミングプロトコルのYAMがあります。

YAM(ヤム)の急落はプログラムに欠陥が見つかったことが要因ですが、このような前例があることに注意しましょう。

DeFi(分散型金融)へ投資を行う際は、入念にアプリケーションやプログラムについて下調べを行いましょう。

DeFi投資で得た利益に税金はかかる?

他の仮想通貨で得た利益と同様に、DeFi(分散型金融)への投資で獲得した利益には雑所得として税金がかかります。

雑所得が20万円を超えた場合から所得税が発生し、確定申告が必要になります。

まとめ

わずか1か月で大きな成長を遂げたDeFi。

この驚くべき結果は、多くのユーザにとって大きな関心をもたらしました。

DeFiの最大の魅力、スマートコントラクトによる非中央集権的な金融エコシステムは、あらゆる人のビジネスチャンスや、資産運用の可能性を広げました。

しかし一方で、まだまだ数年しか経っていないDeFi市場は沢山の課題を抱えています。

とくに、最大の特徴であるスマートコントラクトがハッキングされる可能性は否定できず、資産がいつ盗まれるかも知れない、という危険が常に潜んでいます。

こうした課題を一つずつ解決していけば、DeFiの金融サービスは本当の意味で、新興分野として活躍できると言えるでしょう。